Pourquoi et comment investir dans la dette privée ?

Pourquoi et comment investir dans la dette privée ? Introduction à la dette privée Evolution historique du marché de la dette privée Comprendre les types de dettes privées Avantages pour l...

Ce qu’il s’est passé :

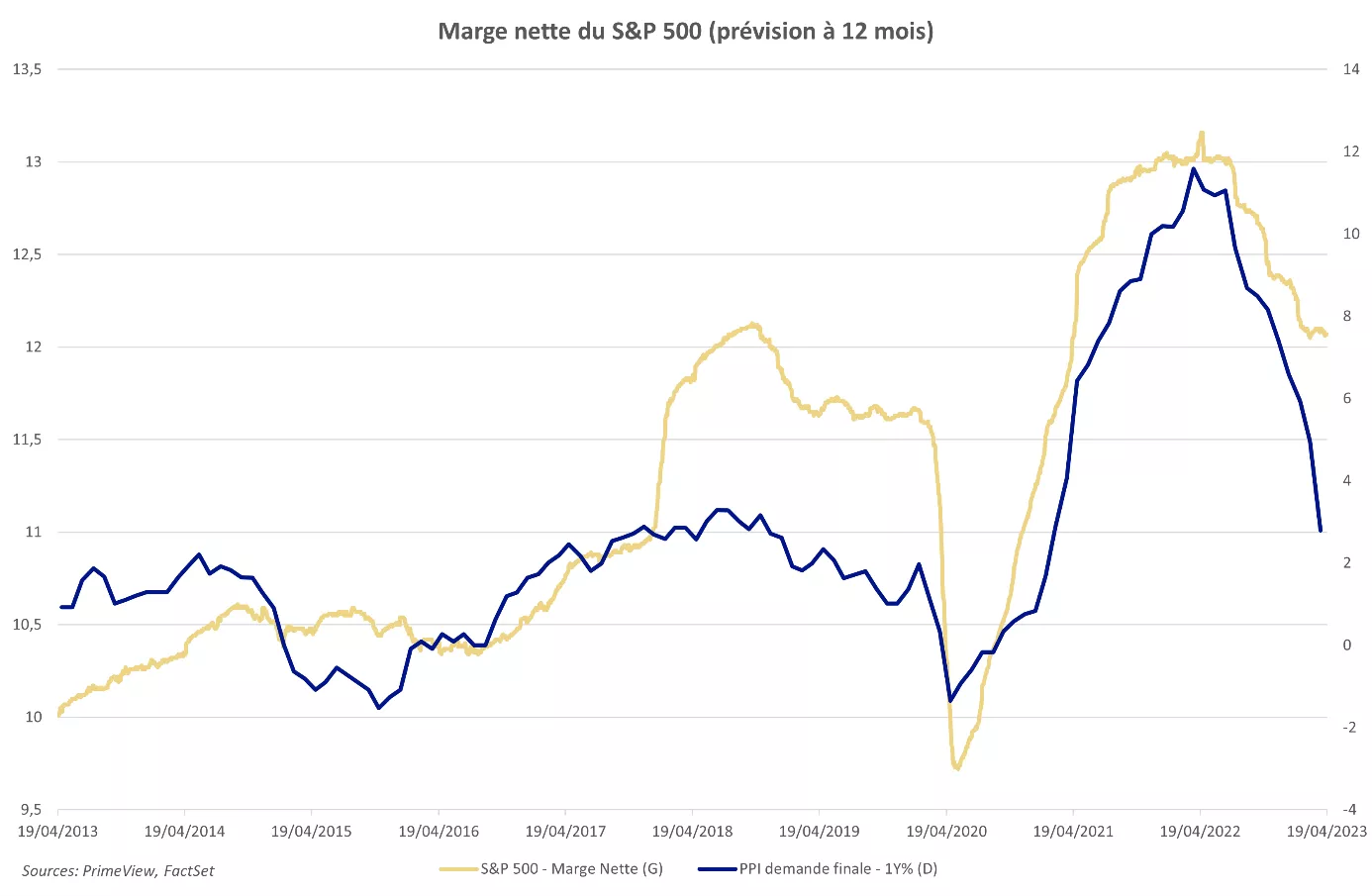

L’inflation globale continue de poursuivre sa baisse aux Etats-Unis tout comme en zone euro avec respectivement +5,0% et +6,9% en mars (contre +6,0% et +8,5% dans le même ordre en février). Aux Etats-Unis, l’indice des prix à la production (PPI) a même chuté de -0,5 % en mars, la troisième baisse en quatre mois et la plus forte baisse mensuelle en trois ans. Et si l’on se fie au passé, cette érosion du PPI aura pour effet inéluctable de réduire les marges bénéficiaires des entreprises (la variation du PPI a historiquement trois mois d’avance sur la variation des marges). Et à cela s’ajoute qu’il est important de noter que la baisse des marges bénéficiaires est normalement un signe avant-coureur de la détérioration du marché du travail (qui est lui un indicateur retardé de l’économie). Les tensions récentes liées à la crise bancaire ne feront qu’exacerber les conséquences du choc de demande issu du resserrement des conditions de financement que subissent les ménages et entreprises américaines.

De l’autre côté du globe, et malgré les tensions toujours vives entre les Etats-Unis et la Chine, l’Empire du Milieu retrouve enfin des couleurs suite à la fin de sa politique zéro-Covid. En effet, avec la levée des restrictions sanitaires qui avaient littéralement mis à genoux la deuxième économie mondiale l’an dernier, la Chine affiche une croissance de +4,5% au premier trimestre 2023 (alors que les économistes prévoyaient seulement +3,9%). Mais ce chiffre semble à relativiser – comme toujours avec les données en provenance du gouvernement chinois – alors même que l’inflation est au plus bas (+0,7%) ce qui semble clairement en contradiction avec une croissance largement tirée par les ventes au détail (+10,6%), ce qui devrait naturellement faire pression à la hausse sur les prix. Attention donc à ne pas crier victoire trop vite cependant, car si le soutien du secteur public pour contrer la crise des promoteurs immobiliers a permis au secteur privé de renouer avec un certain optimisme en Chine, le potentiel de rebond reste toutefois limité à court terme.

Nos prévisions :

Notre scénario central se renforce au regard des dernières observations : la faiblesse macro et microéconomique étant devant nous plus que derrière, les marchés actions devraient souffrir d’un resserrement des marges des entreprises par le haut, rendant les niveaux de valorisation actuels insoutenables.

Dans ces conditions, nous maintenons un biais prudent dans les allocations stratégiques, en privilégiant les obligations Core (souveraines, quelle que soit la duration, Corporate Investment Grade) et les secteurs les plus défensifs sur les marchés actions (voire les technos matures).

Nous formulons par ailleurs la plus grande réserve vis-à-vis des actifs non cotés (immobilier d’abord, Private Equity ensuite), ces classes d’actifs moins transparentes étant susceptibles de réserver le plus de mauvaises surprises dans un contexte de ralentissement macro et d’assèchement des liquidités. Cette prudence vis-à-vis des actifs risqués devrait naturellement s’accentuer au fil de l’année, les investisseurs prenant peu à peu conscience du ralentissement de l’économie mondiale.

ALLOCATION

Pas de changement de notre allocation globale : nous conservons un biais relativement prudent à moyen terme dans les allocations stratégiques en sous-pondérant les actions mais avec une recommandation très positive pour les obligations souveraines et d’entreprises bien notées des pays matures.

ACTIONS : toujours sous-pondérés

Le décalage entre la dynamique des actions européennes et mondiales n’a jamais été aussi grand : quand le MSCI World progresse de +7,5% depuis le début de l’année, l’Euro Stoxx progresse de plus de +13,1%, sans parler du CAC40 qui atteint +16,2%. D’abord il convient de mieux comprendre les raisons de cette surperformance. Au-delà d’une composition sectorielle favorable (forte proportion de producteurs de matières premières / énergie et de valeurs du luxe), nous avions probablement sous-estimé le potentiel de rebond spécifique au Vieux Continent, associé au soulagement provoqué par l’absence de déstabilisation insoutenable liée aux changements dans les chaines d’approvisionnement énergétiques et alimentaires, conséquence de la nécessité de trouver une alternative à la Russie dans l’urgence. Finalement, cela a permis à l’indice Euro Stoxx d’afficher une surperformance de +15par rapport au S&P 500 depuis fin août 2022 (jusqu’à +20% depuis le 20 mars dernier, avant de refluer), cela effaçant l’ensemble de la sous-performance encaissée depuis le début de la crise Covid. Nous doutons toutefois qu’une telle dynamique puisse perdurer et estimons désormais que les marchés européens auront du mal à faire cavalier seul dans les mois à venir.

Plus globalement, nous conservons notre biais prudent sur la classe d’actifs actions globales estimant toujours que la tendance actuelle ne devrait pas s’inverser tout de suite, et préférons clairement les actifs obligataires. En effet, tant que les Banques Centrales n’auront pas incurvé leurs politiques monétaires restrictives, il nous semble prématuré de recharger du risque dans les allocations tant les fondamentaux économiques restent fragiles avec des données microéconomiques mal orientées et qui devraient continuer de se dégrader au courant de l’année 2023.

OBLIGATIONS : surpondérés sauf pour le High Yield

Les taux souverains sont restés globalement stables depuis notre précédente publication du mois dernier, après leurs reflux en mars à la suite du mouvement de panique généré par l’épisode des faillites bancaires (notamment les banques SVB et Crédit Suisse).

Notre point de vue reste donc identique à celui du mois dernier : nous surpondérons les obligations au vu des taux affichés en privilégiant les obligations Core (souveraines, quelle que soit la duration, Corporate Investment Grade). Nous restons cependant négatifs sur le High Yield (spéculatif), segment sur lequel il faut pour le moment rester ultra-sélectif et qui sera le premier à souffrir d’un ralentissement notable de la croissance économique dans les mois à venir.

MATIERES PREMIERES : Le pétrole a rebondi en mars mais la tendance ne devrait pas perdurer

Les prix du pétrole ont rebondi à la mi-mars depuis la décision surprise de l’OPEP+ de réduire sa production de pétrole. En effet, les plus grands producteurs d’or noir viennent d’annoncer une réduction surprise de leur production de pétrole de plus d’un million de barils par jour (baisse de 1,1 million de barils par jour à partir de mai et de 1,6 million de barils à partir de juillet) comme mesure de soutien aux marchés pétroliers. Les prix se sont stabilisés depuis et ne devraient pas voir de hausse supplémentaire à court terme alors que la demande de brut devrait diminuer dans les pays développés si les conditions de financement restent durablement restrictives.

L’or poursuit sa tendance haussière et joue de manière traditionnelle son rôle de valeur refuge en cette période de forte volatilité sur les marchés. Nous recommandons toujours de surpondérer l’or dans les portefeuilles, l’incertitude actuelle confortant le statut de valeur refuge pour cette « assurance » monétaire. Surtout si les taux longs venaient à baisser de nouveau dans un avenir plus ou moins lointain.

GRILLE D’ALLOCATION RECOMMANDEE – PROFIL « DYNAMIQUE* » :

*Benchmark : 70% Actions / 30% Obligations

GRILLE D’ALLOCATION RECOMMANDEE – PROFIL « MODÉRÉ* » :

*Benchmark : 50% Actions / 50% Obligations

GRILLE D’ALLOCATION RECOMMANDEE – PROFIL « PRUDENT* » :

*Benchmark : 30% Actions / 70% Obligations

PERFORMANCE DES DIFFERENTES CLASSES D’ACIFS DEPUIS 1 MOIS :

AVERTISSEMENT

Ce document est exclusivement réservé à la clientèle RHÉTORÈS FINANCE. Il ne constitue en aucun cas un conseil d’achat ou de vente. Les performances passées ne préjugent pas des performances futures. Il n’existe pas d’actif garanti.

TÉLÉCHARGER LA NOUVELLE ALLOCATION MENSUELLE AVRIL 2023

N’hésitez pas à nous contacter si besoin d’informations complémentaires.

Pourquoi et comment investir dans la dette privée ? Introduction à la dette privée Evolution historique du marché de la dette privée Comprendre les types de dettes privées Avantages pour l...

Pourquoi investir dans des fonds de private equity de co-investissement ? Définition et principe du co-investissement 1.1 Qu’est-ce que le co-investissement ? 1.2 Exemple pratique 1...