Les français en mal d’actions !

Les français en mal d’actions ! Pour beaucoup, investir en actions nécessite d’avoir le cœur bien accroché, les fluctuations de marché pouvant être apparentées à de véritables montagnes rus...

Les français en mal d’actions !

Pour beaucoup, investir en actions nécessite d’avoir le cœur bien accroché, les fluctuations de marché pouvant être apparentées à de véritables montagnes russes. Doit-on pour autant s’en détourner ? Si la réponse à cette question est non, c’est parce que les actions sont l’une des rares classes d’actifs qui permettra de faire fructifier son épargne dans les années à venir. Pour cela, l’épargnant devra toutefois accepter de prendre des risques, à la mesure de ses besoins, de son patrimoine et de son âge.

Si la prise de risque est inévitable lorsqu’on investit dans des actions, il convient de rappeler les trois atouts principaux de cette classe d’actifs pour l’investisseur, encore plus appréciables aujourd’hui que par le passé :

Les marchés actions offrent des rendements attractifs sur longue période

Sur longue période, peu d’actifs semblent être en mesure de rivaliser avec les actions. Entre 1987 et 2016, les sociétés du CAC 40 ont offert un rendement annuel moyen proche de +6%, à l’instar des principales sociétés cotées en euros (représenté dans l’indice EuroStoxx). En y incorporant les dividendes que les entreprises distribuent chaque année, le rendement moyen des actions du CAC 40 atteint même plus de 9% par an, soit un niveau globalement équivalent aux rendements des actions américaines sur longue période (+10,6% annuel pour le S&P 500 depuis 1987).

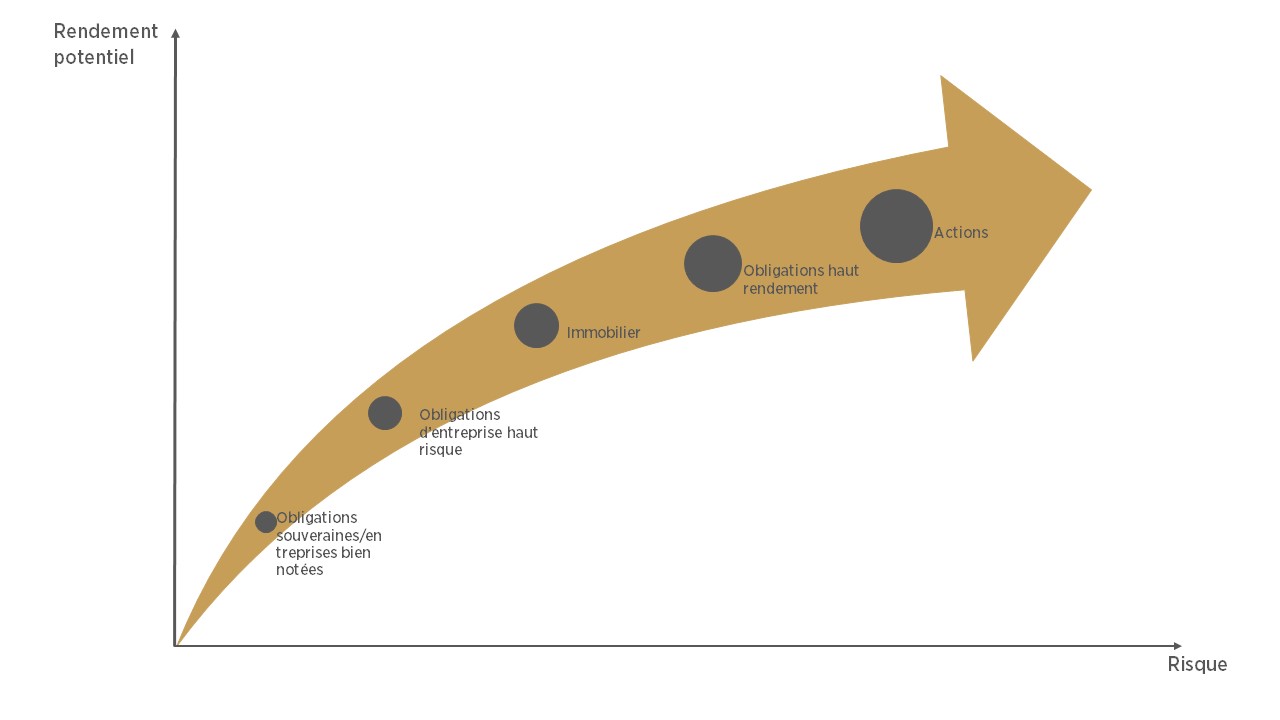

Les autres actifs peinent à rivaliser avec les actions en terme de performance, même si le risque associé à cette classe d’actifs est évidemment plus élevé (volatilité supérieure à 20% ; cf. graphique ci-dessous). Sur longue période, l’immobilier résidentiel parisien ainsi que l’or se situent dans la catégorie « performant et relativement peu risqué », avec des performances annuelles de +6% depuis 30 ans, pour des volatilités comprises entre 10% et 15%. De manière naturelle, les obligations souveraines (aussi appelées emprunts d’état) rapportent peu (4% de performance annuelle) mais offrent un profil de risque plus maitrisé (volatilité autour de 5%) leur permettant d’être considérées depuis toujours comme une valeur refuge. A la lumière de ces chiffres, on comprend aisément pourquoi cette classe d’actifs a servi de brique d’investissement privilégiée pour les produits d’épargne historiquement plébiscités par les investisseurs (livret A, fond euros, etc).

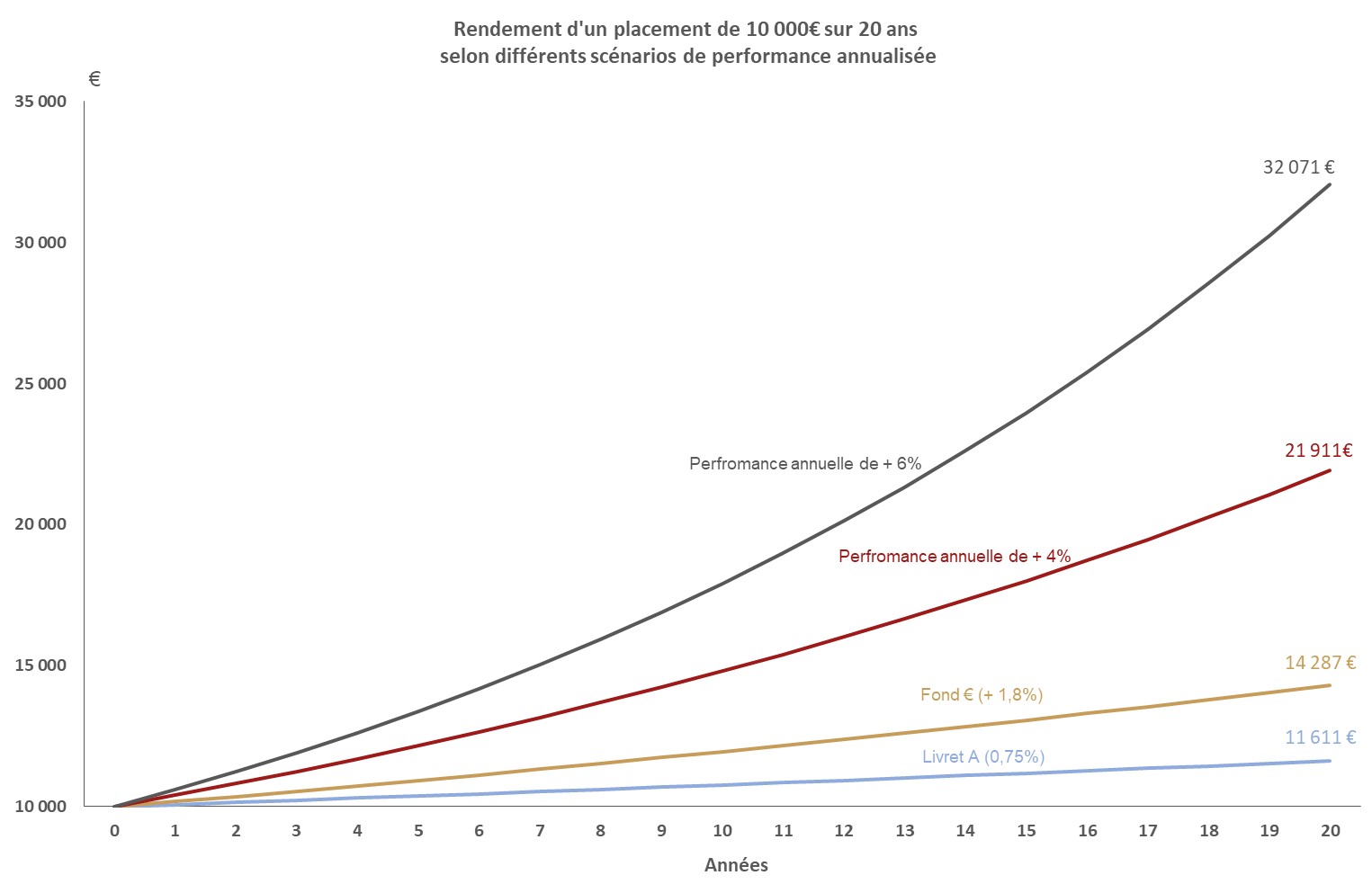

Malheureusement, cette époque semble définitivement révolue : le maintien des rendements historiques des obligations évoqués ci-dessus à +4% par an sera rendu quasiment impossible par la chute inexorable des taux d’intérêt jusqu’à des niveaux proches de zéro aujourd’hui (cf. édito ; les taux à 10 ans français oscillent autour de 0.6% de rémunération par an). La conséquence se fait déjà sentir avec l’effondrement des rendements des produits d’épargne traditionnels que sont le livret A (0.75%) ou le fonds euros (en moyenne 1.8% en 2017). Aucune perspective de renversement de cette tendance n’étant envisagée à horizon de moyen et long terme, il faudra s’habituer à ce qu’un portefeuille sans risque ne rapporte plus qu’entre 0% et 2% par an dans le meilleur des cas. Au bout de 20 ans, la différence de valeur du patrimoine accumulé selon les stratégies de placement mises en place sera donc encore plus impressionnante que par le passé : pour 10 000€ investis initialement, la somme cumulée avec un livret A (11 611€ à 0.75% par an) ou un fonds euros (14 287€ à 1.8% par an) sera très inférieure à celle d’un portefeuille d’actions équilibré (entre 21 911 et 32 071€ selon la performance retenue (+4% à +6% par an) ; cf. graphique ci-dessous).

Si les krachs boursiers sont à la fois imprévisibles et inévitables, détenir des actions reste tout de même un des rares moyens d’obtenir un rendement significatif… à condition de respecter une certaine discipline.

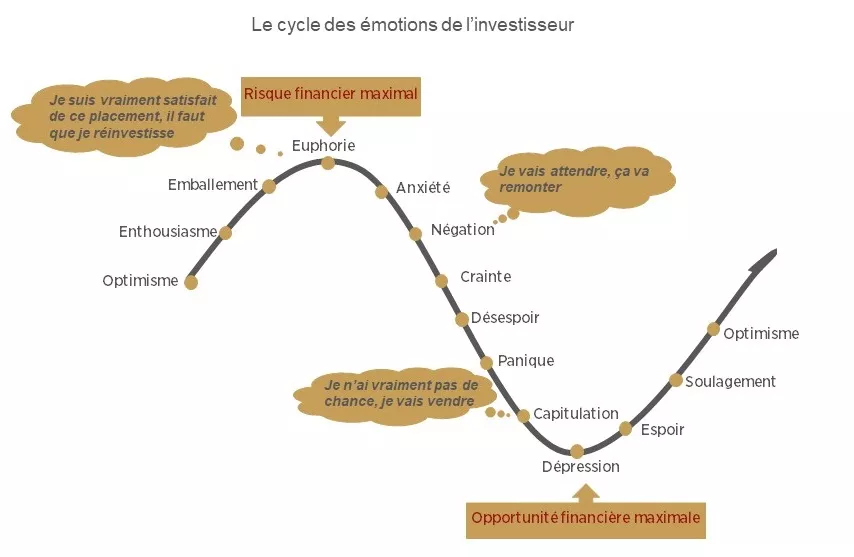

Pour réussir, il convient de tenir compte de l’impact de nos émotions sur nos décisions d’investissement. En effet, elles nous font souvent prendre des décisions inappropriées à des moments clés.

Lors d’une phase de baisse importante ou rapide, il est courant d’observer un vent de panique chez les investisseurs, ces derniers souhaitant à tous prix « limiter la perte » en se retirant du marché. Malheureusement cela les prive de la phase de reprise du marché et des gains qui en résultent (ce qu’on appelle sur les marchés financiers la « porte de saloon »). Comme l’évoque à juste titre Warren Buffet : « la plupart des gens s’intéressent aux actions quand tout le monde s’y intéresse. Le moment d’acheter, c’est quand personne ne veut acheter. Vous ne pouvez acheter ce qui est populaire».

Afin de traverser au mieux les fluctuations de court terme et diminuer les risques d’excès d’euphorie ou de panique, la meilleure stratégie pour un particulier reste d’investir régulièrement (versements programmés) ce qui permet de limiter le risque d’entrée sur le marché et de lisser les fluctuations. En prenant l’exemple d’un investissement mensuel de 100€ depuis début 1996, le montant épargné (27k€) aurait ainsi rapporté 58 885€ en étant investi sur le CAC 40 (dividendes réinvestis), les moments de perte étant très limités (quelques mois en 2002 et 2008) en dépit de fortes corrections de l’indice sous-jacent durant la période.

La meilleure stratégie pour se prémunir contre cette instabilité des performances est de choisir des placements qui ne réagiront pas de la même manière à un choc, afin de diminuer la volatilité totale du portefeuille. Cette diversification peut se faire à deux niveaux :

Conclusion :

Pour que l’investissement en actions soit optimal, il conviendra d’être clair et réaliste quant aux objectifs qu’on fixe à son patrimoine (préservation ou accroissement) et surtout de toujours rester patient, diversifié et ultra-sélectif sur la qualité des actifs retenus. Il est également préférable que l’épargnant n’ait pas besoin des sommes investies à court terme afin que le moment de la prise des bénéfices dépende uniquement des conditions de marché et non de contraintes personnelles.

En somme, même si le rendement ne fait pas le bonheur, nous pourrions citer William James, qui en suivant ses propres recommandations, aurait fait un excellent investisseur : « l’action n’apporte pas toujours le bonheur mais il n’y pas de bonheur sans action ».

TELECHARGER L’EDITO “Les français en mal d’actions !”

N’hésitez pas à nous contacter si besoin d’informations complémentaires.

Les français en mal d’actions ! Pour beaucoup, investir en actions nécessite d’avoir le cœur bien accroché, les fluctuations de marché pouvant être apparentées à de véritables montagnes rus...

CONTEXTE Ce qu’il s’est passé : L’environnement actuel reste toujours négatif dans l’ensemble des pays développés avec des indicateurs de confiance qui continuent de se dégrader un peu part...